OKTOBERREKYL INFÖR KVARTALSRAPPORTERNA

Fonden föll 0,9% under månaden, jämfört med MSCI FMxGCC Net TR (SEK) som steg 1,4% och MSCI EM Net TR (SEK) som föll 1,4%. Vi noterade rekyler i flera av våra hittills bästa positioner i år. Mätt i absolut avkastning var det primärt våra största innehav i Bangladesh och Pakistan som påverkade negativt under månaden. Våra två största innehav i Pakistan, Systems Ltd och Meezan Bank, föll 7% respektive 5% under månaden vilket gav negativa bidrag på portföljnivå om 0,6% respektive 0,3%. Vår största position i Bangladesh, Square Pharmaceuticals, föll knappt 12% under månaden, vilket gav ett negativt bidrag på portföljnivå om 0,9%. Alla tre bolagen rapporterade sina resultat under månaden vilka var i linje med, eller något över marknadens förväntningar (se sammanställning om kvartalsrapporterna nedan). Nedgångarna i Systems och Meezans fall, bör ses mot bakgrund att båda aktierna gått väsentligt bättre än sitt hemlands marknad hittills i år (Systems +77%, Meezan +41% vs MSCI Pakistan IMI Net TR (SEK) +0,7%) och således drabbades av vinsthemtagningar. I Square Pharmaceuticals fall noterar vi en större enskild institutionell säljare under månaden som gradvis pressade aktien. Vi ökade vår position i Square Pharma efter kvartalsrapporten, vilken var något bättre än våra förväntningar.

En ganska svag månad lindrades av vår position i kazakstanska fintechbolaget Kaspi som steg drygt 30% och därmed gav ett positivt bidrag om drygt 1% på portföljnivå. Vår ökning av positionen i slutet av september blev således kortsiktigt lyckosam. Ett annat positivt bidrag under månaden var indonesiska Media Nusantara som steg 7% och gav ett positivt bidrag om 0,3% på portföljnivå. Vi avyttrade under månaden vår marginella kvarvarande position i vietnamesiska Lien Viet Postal Bank (0,3%) där merparten av innehavet såldes tidigare i år.

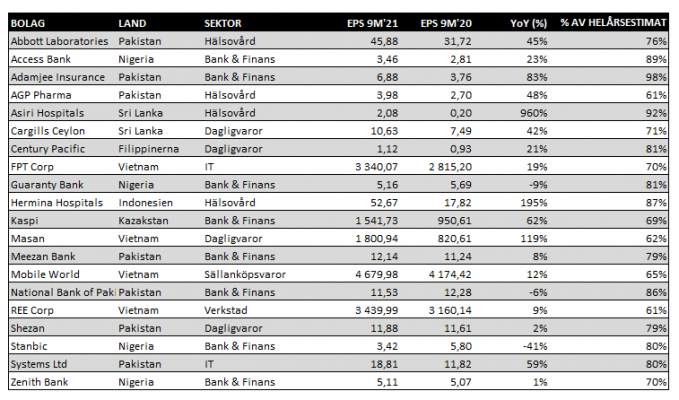

Räknat som andel av portföljförmögenheten har nu 55% av bolagen rapporterat för det tredje kvartalet (kalenderår). Rapporterna visar att vinstestimaten för portföljen som helhet är väl underbyggda, med sannolikt behov av vissa uppjusteringar. Det bör påpekas att skillnader i fiskalt år innebär att helårsestimaten för en del av bolagen ej sammanfaller med kalenderåret 2021. Överlag är dock trenden stark.

Vissa av bolagen, t.ex. REE Corp (förnybar energi i Vietnam) och AGP Pharma (läkemedel i Pakistan) har drabbats av vad vi anser vara kortsiktiga, men förklarliga, störningsmoment. I AGPs fall handlar det om inställd export till Afghanistan samt negativ påverkan av den svagare rupeen. I REE Corps fall påverkades man av nedstängningarna i Vietnam under det tredje kvartalet samt vissa kortsiktiga störningar i kraftverksamheten. I två av våra fem största innehav, Systems och Meezan, noterar vi ett behov av uppjustering av vinstestimaten. I ett fall, sri lankesiska Asiri Hospitals, förväntar vi oss en ganska väsentlig uppjustering. I Asiris fall bör dock tilläggas att bolagets resultat under det tredje kvartalet dopades av COVID-behandlingar.

Summerat ser vi sannolika uppjusteringar av portföljbolagens vinster, något som också kommer spilla över på nästkommande år. Detta skall ställas mot portföljens P/E-värdering (harmonic P/E-metoden) om 10,1x för innevarande år och 8,5x för nästkommande år. Portföljbolagens karakteristik med stabil tillväxt samt avsaknad av traditionellt cyklisk industri, med stor påverkan av prisutveckling från råvaror, innebär att sannolikheten för extern påverkan på resultaten överlag är låg. Istället handlar det om att bolagen lyckas hålla en fortsatt hög nivå på sin leverans vilket handlar mer om den långsiktiga strategin och exekveringen av denna.

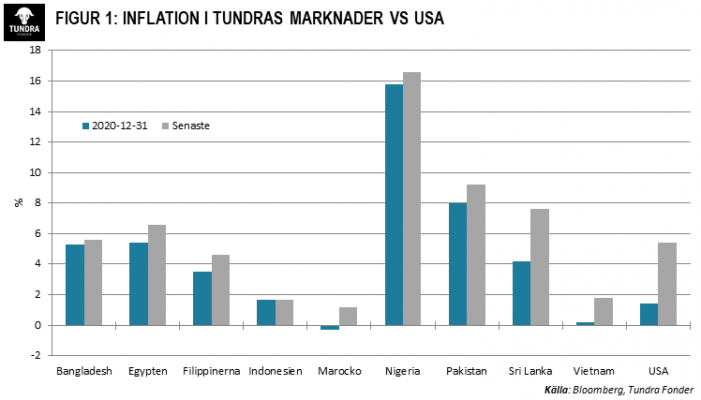

Avseende det generella investeringsklimatet är det värt att notera att även våra marknader påverkas av den globala inflationsdiskussionen. Vi har sett tydligt högre inflation över merparten av våra marknader i spåren av stigande råvarupriser och som en konsekvens av bristfällig logistik. Det är dock också värt att notera att hoppet uppåt varit mer modest, och mindre av den chock vi konstaterat i t.ex. USA (se Figur 1). Mindre påverkan av stigande fraktpriser kan vara en anledning. En annan anledning kan vara lägre köpkraft och större fokus på enklare basvaror som i större utsträckning tillverkas lokalt.

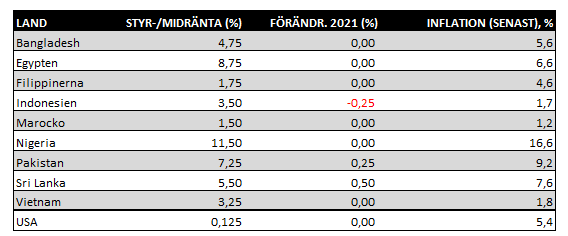

Vi noterar också att flera av våra länders centralbanker redan börjat agera på det högre inflationstrycket. Faktum är att inget av våra investeringsländer i nuläget (Nigeria i princip dock samma) uppvisar ett större gap mellan inflation och aktuell styrränta än USA (se Tabell 2).

Om det är så att det visar sig att världen står inför en period med mer beständigt högre inflation är således vår tes att detta utfallet kommer ha mindre påverkan på våra marknader, än t.ex. USA. Utöver de låga värderingarna är det ett bra argument för de investerare som ser en risk för mer långvarigt högre inflation.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.