PAKISTAN LEDDE VÄGEN UNDER NOVEMBER

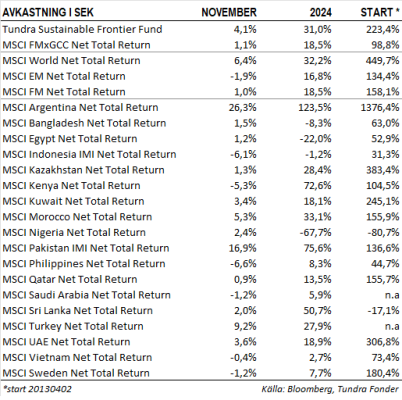

Fonden steg 4,1% under november, jämfört med MSCI FMxGCC Net TR (SEK) som steg 1,1%, och MSCI EM Net TR (SEK) som föll 1,9%. Den svenska kronan försvagades knappt 2% mot den amerikanska dollarn under månaden, vilket höjde avkastningen för såväl fonden som jämförelseindex motsvarande. I absolut avkastning var det återigen Pakistan (+3,2% portföljbidrag), Vietnam (+1,0%), samt Sri Lanka (+0,5%) som bidrog positivt, medan Filippinerna (-0,2%) var den sämsta av våra delmarknader. Relativt index var det primärt vår övervikt i Pakistan (+2,5% portföljbidrag relativt index), våra aktieval i Vietnam (+1,0%), samt aktieval i Sri Lanka (+0,5%) som bidrog till relativavkastningen under månaden, medan aktieval och undervikt i Marocko (-0,8%), samt avsaknad av innehav i Island (-0,5%) bidrog mest negativt.

Störst enskilt bidrag erhölls åter från pakistanska IT-bolaget Systems Ltd (8% av portföljen), som steg ytterligare 15% efter föregående månads starka kvartalsrapport. Näst störst bidrag erhölls från pakistanska National Bank of Pakistan (5% av portföljen) som steg 20%, delvis på nyheten om att konventionella banker i Pakistan ej längre har reglerade golvräntor på stora delar av sin inlåning. Största negativt bidrag erhölls från vietnamesiska konsumentkonglomeratet Mobile World som föll knappt 10% under månaden, efter årets tidigare starka återhämtning.

PORTFÖLJFÖRÄNDRINGAR

Under månaden avyttrade vi vår position i just Mobile World. Aktien har återhämtat sig starkt efter sin omstrukturering de senaste två åren och givet den relativt höga värderingen ser vi bättre avkastningsmöjligheter i övriga investeringar. Vi avyttrade även turkiska LOGO givet att bolaget ej utvecklats i linje med våra förväntningar och vi ser även här bättre avkastningsmöjligheter i våra kvarvarande investeringar. Delar av likviderna har använts för att bygga upp en inledande position i vietnamesiska hamnoperatören Gemadept, delar har använts för vårt nyinförskaffade innehav i pakistanska Airlink.

VIKTIGA MARKNADSHÄNDELSER

Pakistan var en av månadens vinnare med en uppgång på 17%. Hittills i år har aktiemarknaden därmed stigit hela 76%. Uppgången drivs primärt av inhemska institutioner som börjar hitta tillbaka till aktiemarknaden efter det kraftiga räntefallet. Inflationen i november kom in på 4,9% på årsbasis, den lägsta nivån på 6 år. Marknadsförväntningarna är nu att centralbanken kommer hinna med ytterligare en sänkning på 200 punkter vid mötet i mitten av december, vilket ytterligare förbättrar aktiers konkurrenskraft visavi räntemarknaden. Under månaden slopade centralbanken den s.k. golvräntan (reglerade miniminivåer för inlåningsränta) för finansiella institutioner, och övriga företag som konventionella banker (icke-shariah banker) tvingats förhålla sig till. Estimat på marknaden gör gällande att det ökar berörda bankers intjäning med mellan 8-15%. Samtidigt introducerades samma regler för shariahbanker som tidigare varit helt undantagna från kravet på golvränta. För den största shariahbanken, Meezan Bank, förväntas det sänka den årliga intjäningen med knappt 10%. Konventionella banker steg kraftigt under månaden. I kategorin konventionella banker äger fonden National Bank of Pakistan som steg 20% under månaden, medan vi även äger shariahbanken Meezan Bank som var oförändrad under månaden.

Valet i Sri Lanka resulterade i en överväldigande seger för president Dissanayakes parti NPP. Partiet fick 62% av rösterna, och närmare 71% av stolarna i parlamentet. Det starka valresultatet innebär att partiet får goda möjligheter att driva en tydlig politik som inkluderar även mindre populära reformer, något som är positivt för aktiemarknaden. Sri Lankas centralbank övergick under månaden till en enhetlig styrränta vilket i praktiken resulterade i en sänkning om 75 punkter till 8%. Inflationen i november kom in negativt på -2,1% på årsbasis. Även om inflationen de närmaste månaderna kan förbli osedvanligt låg, t.o.m. negativ, förväntar vi oss att den gradvis under 2025 återgår till centralbankens mål om 5%. Landet inleddes även officiellt utbytesprogrammet för sina kommersiella skulder i utländsk valuta. Deadline för innehavare att registrera sig för byte till nya instrument är 12 december. Efter att utbytet är klart har Sri Lanka möjlighet att återkomma till den internationella kommersiella kreditmarknaden. Sedan mitten av september har aktiemarknaden stigit närmare 25% och trots de positiva nyheterna stannade uppgången under månaden på 2%.

HUR PÅVERKAS FRONTIERMARKNADER AV DET AMERIKANSKA VALET?

Frontiermarknader reagerade avvaktande på det amerikanska presidentvalet. Trumps protektionistiska uttalande har inledningsvis primärt berört landets större handelspartners, där Kina förblir i centrum som den marknad USA ser som sitt primära mål. Även om det får betraktas som punktobservationer i nuläget konstaterar vi att flera av de bolag vi håller löpande kontakt med i Pakistan, men även baserat på våra observationer från vår nyligen genomförda resa till Indien, talar om väsentliga exportmöjligheter som uppstått givet västerländska bolags ambition att ersätta så mycket som möjligt av sin kinesiska import från andra länder. Retoriken kommer förbli hotfull där utfallen mot Mexiko och Kanada senast, kan ses som bra exempel. Vad gäller själva det faktiska förväntade agerandet, dvs om Trumpadministrationen verkligen kommer införa chockhöjda tariffer mot alla handelspartners, är svårare att uttala sig om. Ur ett ekonomiskt perspektiv är USA förstås långt ifrån kapabla att klara sig utan all den billiga import som håller landet i gång. Risken för motaktioner lär vidare drabba amerikanska bolag med global verksamhet mycket hårt. Så långt är nog alla bedömare överens. Avseende möjligt agerande delas dock bedömare upp i två läger. Ett som räknar med att den sittande administrationen är obetänksam nog att sända USA rakt in i ett fullskaligt handelskrig, och ett annat läger som ser de hårda orden primärt som förhandlingsutspel med syfte att gynna amerikanska bolag och den amerikanska ekonomin så långt det är möjligt. De amerikanska börserna tycks ha ställt sig tydligt i det andra lägret och det gör vi också.

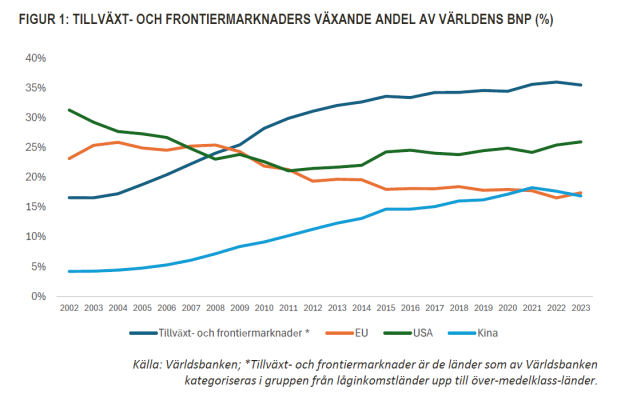

Som investerare måste vi utgå från Occams rakkniv, dvs att den enklaste lösningen oftast är den rätta. Med utgångspunkt från detta antagande konstaterar vi att den mest rationella vägen framåt för USA är att så långt som möjligt bromsa Kinas och övriga större utvecklingsländers framväxt som kommande globala ledare, men att det finns en förståelse för att ett framgångsrikt USA kräver såväl import av varor man ej kan (eller vill) producera själv, samt fungerande relationer till växande exportmarknader. Man ska heller inte utesluta att Trumps antagonistiska stil med utfall mot allt och alla, inklusive Kanada och Europa, i kombination med löften om minskat militärt engagemang internationellt, faktiskt kan tänkas splittra en tidigare ganska enad opposition mot Kina. Det vi definierar som tillväxtmarknader och frontiermarknader, dvs länder t.o.m. högre medelklass-länder kommer inte välja någon sida, utan kommer alla agera i sitt eget intresse. Indiens kraftigt ökade oljeimport från Ryssland efter invasionen av Ukraina är bara ett exempel på detta. Många av dessa länder har därtill en ganska misstänksam hållning mot USA och kommer ej offra sin relation till andra viktiga handelspartners. Zoomar vi ut och tittar ett antal decennier framåt i tiden är det ofrånkomligt att den snabbast växande delen av världsekonomin kommer förbli tillväxt- och frontiermarknader. Deras betydelse kommer endast öka, och USAs kommer att minska. Dessa länder vet detta, och är beredda att anta ett långsiktigt perspektiv. Vi får se hur rationellt USA väljer att agera. Retoriken kommer tveklöst vara hård, och hotfull, men förhoppningsvis är den faktiska ekonomiska förståelsen i Trumpadministrationen större än vad som ibland uttrycks, och sunt förnuft får råda. Oavsett vilken väg som väljs tror vi att våra primära marknader, låginkomst- och lägre-medelklass-länder, kommer klara sig relativt väl. Deras växande betydelse för världsekonomin är ofrånkomlig.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.