BRA AKTIEVAL RÄDDADE EN OROLIG BÖRSMÅNAD

Fonden steg 4,7% under månaden, jämfört med MSCI FMxGCC Net TR (SEK) som steg 0,9%. En ganska svag månad maskerades av att svenska kronan försvagades 5% mot den amerikanska dollarn, vilket kom våra svenska andelsägare tillgodo. Trots en ganska trist månad i Pakistan (marknaden föll 1% inför MSCI:s omklassificering av Pakistan från Emerging Markets till Frontier Markets-kategorin) så erhöll vi våra två bästa bidrag från just Pakistan.

Vårt största innehav, IT-bolaget Systems Ltd (9% av portföljen), återhämtade sig efter nedgången i oktober med en uppgång på 19%. Bolaget gynnas av den svagare pakistanska rupeen givet att mer än 80% av intäkterna kommer från utlandet. Uppgången förstärktes delvis av att Bill & Melinda Gates Foundation investerade i bolagets dotterbolag inom mobilbetalningar. Även vårt näst största innehav i Pakistan, Meezan Bank (6% av portföljen) steg 16%. I Meezans fall gynnas de av stigande lokala räntor som ger en positiv effekt på räntenettot. Båda bolagen är bra exempel på Tundras devis att val av bolag över tid är betydligt viktigare än val av marknad. Från Bangladesh erhöll vi ett bra bidrag då fondens tredje största position, Square Pharma (8%) steg 8% efter en något oförtjänt nedgång under oktober. Vår mindre position i bangladeshiska Brac Bank steg hela 25% efter att japanska Softbank tillkännagivit en investering i bolagets mobilbetalningsverksamhet bKash. I Vietnam steg vår näst största position, IT-bolaget FPT (8% av portföljen), 7%. Bland våra negativa bidrag utmärkte sig kazakiska fintechbolaget Kaspi som föll 6% efter den starka utvecklingen under oktober månad. Även vårt indonesiska sjukhusbolag Hermina Hospitals föll 12% efter en stark uppgång hittills i år.

Vi sålde under månaden av två av våra mindre positioner i Egypten, ostproducenten Obour Land och läkemedelsbolaget Eipico. Båda positionerna har under en tid utgjort mindre än 1% vardera av fondförmögenheten och var därför under utvärdering att antingen ökas upp eller avyttras. Vi hade ej tillräckligt stark övertygelse relativt våra övriga positioner och valde således att avyttra. Inga nya positioner tillkom under månaden.

Under månaden fortsatte oron kring stigande inflation i spåren av de högre råvarupriserna. Pakistans centralbank agerade med att höja styrräntan med 1,5%-enheter, till 8,75%. Pakistans svårigheter har gått våra andelsägare förbi då vår ”landportfölj” stigit närmare 40% under året tack vare goda aktieval, medan MSCI:s landindex är ned 1%. Landet har dock drabbats hårt av de stigande råvarupriserna som slagit igenom såväl i en försämrad bytesbalans, med efterföljande effekt på valutan, samt i inflationsstatistiken. Marknaden förväntar sig ytterligare minst en större räntehöjning. I en obligationsemission av 1-åringar den 1 december fastställdes auktionsräntan till 11,35% vilket ger en indikation på marknadens förväntningar det närmaste året. Marknadsläget är intressant. Pakistan genomgår under Imran Khans PTI en oerhört omfattande reformprocess med fokus på transparens och ökad internationell konkurrenskraft vilket vi anser är mycket positivt för landets långsiktiga förutsättningar. Men kortsiktigt har man drabbats hårt av de senaste månadernas kraftiga uppgång i råvarupriserna. Under tidigare centralbanksguvernörer har landet försökt stabilisera valutan under perioder med försvagad bytesbalans, vilket vid alla tidigare tillfällen inneburit en period av tilltagande osäkerhet följt av en kraftig devalvering. Till skillnad från vid tidigare kriser låter Pakistan marknaden nu sätta priset på valutan. Som förväntat har den pakistanska rupeen försvagats 16% sedan den starkaste nivån i maj 2021.

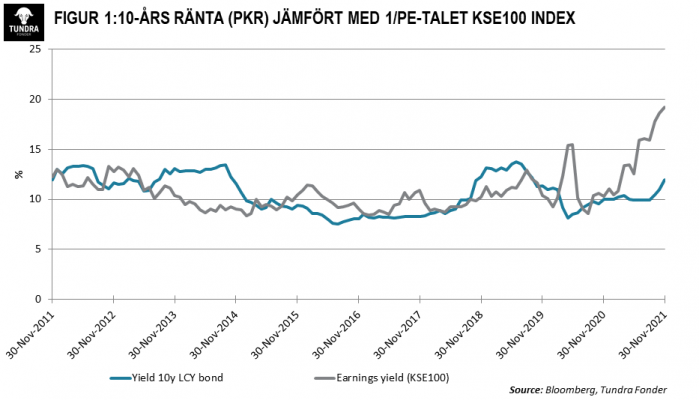

Utifrån ett effektivt växelkursindex (REER, Real Effective Exchange Rate) är valutan nu något undervärderad. Därtill har effekterna från den svagare valutan gradvis fått absorberas hos bolagen. Vinsterna bland börsbolagen (KSE100) steg 28% på årsbasis under det tredje kvartalet och var endast marginellt lägre än föregående kvartal, som i sin tur var det bästa kvartalet någonsin. Vi har full förståelse för oron på kort sikt och ryggmärgsreaktionen från lokala investerare att undvika aktier i ett sådant scenario. Man måste dock i alla lägen jämföra aktuell värdering med potentiell påverkan av det man är rädd för. Om vi jämför den avkastning obligationsinvesterare i nuläget får på 10-års räntan (normal bas för ett avkastningskrav) med den avkastning investerare får på aktiemarknaden (1/PE-talet) konstaterar vi att aktier inte varit så här attraktiva relativt räntemarknaden de senaste tio åren.

Detta innebär att vinsterna antingen behöver kollapsa, eller att räntenivån måste stiga väsentligt över krisnivåerna 2018 (10-års räntan var då strax under 14% som högst, och centralbankens styrränta var som högst 13,25%). Om vi drar tidslinjen ännu längre tillbaka och tittar på den globala finanskrisen 2008 (Pakistans värsta hittills) peakade 10-års räntan på 16,7%. Detta kan jämföras med avkastningen på aktier (mätt som 1/PE-talet) på 20% i nuläget. Givet sammansättningen av index (40% bank & finans samt energi) så är det svårt att härleda ett vinstfall av den magnituden även i ett worst-case scenario. Vi tror inte att vi står inför ett nytt 2008 som var en ganska unik händelse i finanshistorien och vi anser även jämförelsen med 2018 är lite för pessimistisk givet trenderna vi ser i ekonomin som helhet. Man ska alltid ha stor respekt för hur rädsla på kort sikt kan påverka aktiemarknader. Detta sagt är Pakistan den av våra marknader med mest fördelaktig risk-reward inför 2022. Även om vi vill understryka att det för oss alltid i slutändan handlar om vilka bolag man äger, precis som under 2021, så förväntar vi oss bättre draghjälp från marknaden det närmaste året.

Ett osäkerhetsmoment som tillkom mot slutet av månaden var nyheten om en ny variant av corona-viruset, denna gången vid namn Omicron. Även om de första rapporterna indikerar att symptomen är lindrigare förblir den största risken med corona-viruset den oro det kan skapa, i form av nedstängningar och andra restriktioner. Givet att världen nu har ganska färsk erfarenhet av konsekvenserna och att ett mer negativt scenario sannolikt även har en viss dämpande effekt på just inflationen har vi svårt att se en mer väsentligt negativ påverkan.

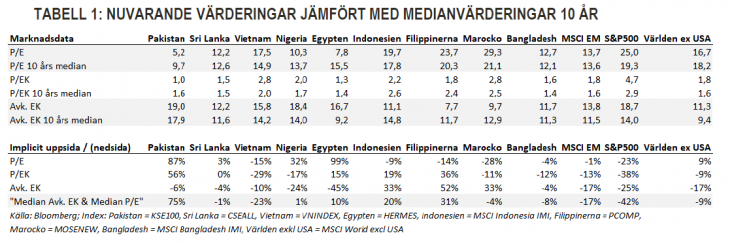

På kort sikt är det relativt orolig på världens aktiemarknader. Detta i spåren av Omicron och oron för nya restriktioner. Men också en något mer försiktig ton från USAs centralbank avseende inflationsutsikterna och eventuella fortsatta penninglättnader. Våra marknader har inte åtnjutit den köpfest vi sett i t.ex. USA de senaste 5-6 åren och värderas huvudsakligen under sina långsiktiga nivåer (se figur 2). De tecken på obalanser i värderingar som vi ser i t.ex. USA noterar vi ej på våra marknader. Vi är nöjda med portföljbolagens finansiella utveckling och konstaterar att de fortsatt är tidigt i en återhämtning som förhoppningsvis varar under ett par år framöver.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.