FONDENS UTVECKLING

Fonden steg 3,7% under månaden, jämfört med MSCI FMxGCC Net TR (SEK) som steg 4,7% och MSCI EM Net TR (SEK) som steg 2,8%. Såväl i absolut, som relativ, avkastning kom merparten av avkastningen från våra två största marknader, Pakistan och Vietnam, där delportföljerna steg omkring 7% vardera. Störst negativa bidrag erhölls från våra positioner i Marocko, Egypten och Bangladesh samt avsaknad av innehav i Kazakhstan och Rumänien. Bland enskilda innehav gav pakistanska Systems, vietnamesiska Lien Viet Postal Bank samt pakistanska Meezan Bank största positiva bidrag. Störst negativa bidrag erhölls från indonesiska Media Nusantara, bangladeshiska Square Pharmaceuticals samt marockanska Hightech Payment Systems. Inget innehav såldes under månaden. Under mars deltog vi i vår första sri lankesiska IPO. Vi har tecknat oss för aktier i Windforce som är Sri Lankas ledande bolag inom förnyelsebar energi. Bolaget är idag verksamma inom vindkraft (7 anläggningar), solkraft (10 anläggningar) samt vattenkraft (10 anläggningar). Utöver Sri Lanka driver man även anläggningar i Uganda, Pakistan och Ukraina. Vid våra möten imponerades vi av såväl den solida ägarbilden med ett antal av Sri Lankas mest välrenommerade företag bland ägarna. Vi imponerades även av företagsledningen som tagit bolaget till sin nuvarande position under de senaste tio åren. Bolaget uppfyller alla våra tre grundkriterier för en Tundra-investering: Strukturell tillväxt, stark företagskultur/företagsledning samt tydlig samhällsnytta. Bolaget börsnoteras på en P/E-multipel om 7x, vilket vi anser vara mycket attraktivt givet verksamhetens art och tillväxtmöjligheter framöver. Noteringen tilldrog sig stort intresse (8x övertecknad) och listas senare i april. Vi ser fram emot att följa bolaget som aktieägare på deras fortsatta resa.

MARKNADSUTVECKLING

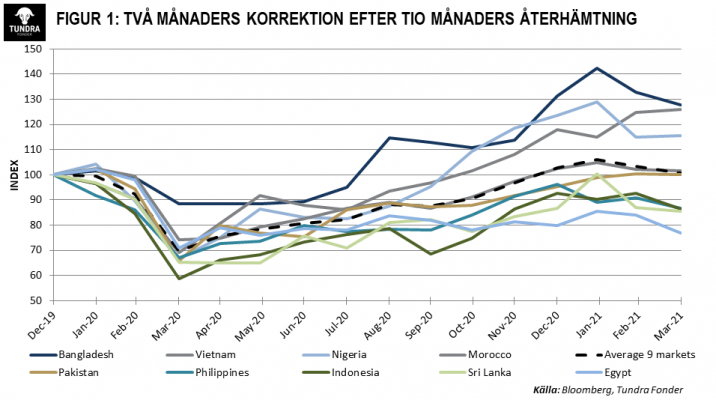

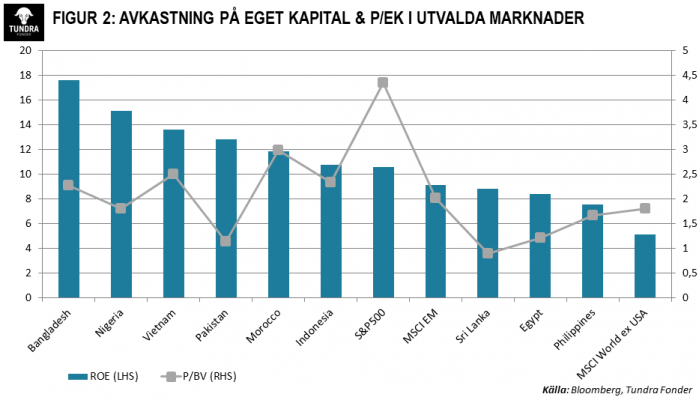

MSCI FMxGCC Net TR (SEK) steg 4,7% under månaden, jämfört med MSCI EM Net TR (SEK) som steg 2,8% och MSCI World Net TR (SEK) som steg 7,8%. Merparten av uppgången under månaden kom från valutarörelser, då den amerikanska dollarn stärktes drygt 4% mot den svenska kronan. Den enda av indexmarknaderna som steg även i USD var Kazakhstan där index steg 11,6% i SEK. Svagast utveckling noterades i Bangladesh som föll knappt 3% i SEK. Bland Tundras universum, som även inkluderar en del mindre tillväxtmarknader, utvecklades även Egypten (-5,5%) och Indonesien (-2,6%) svagt under månaden. Som synes av figur 1 har merparten av våra marknader nu gått igenom två månaders konsolidering efter den kraftfulla återhämtningen som inleddes våren 2020. Det finns sunda förklaringar till detta. Förväntningar om starkare världsekonomi har inneburit stigande råvarupriser vilket i sin tur inneburit stigande inflation, vilket i sin tur påverkat långräntor världen över. Den amerikanska 10-åringen steg under månaden från ca 1,4% till 1,7% vid slutet av månaden och den genomsnittliga tioårsräntan på Tundras tio största marknader steg från 7,72% till 7,84%. En delförklaring till att långräntorna ändå inte reagerat mer på våra marknader är den andra delförklaringen till den senaste tidens konsolidering. Merparten av ekonomierna i våra länder har fortsatt ganska omfattande restriktioner och vaccinationstakten är betydligt mer långsam än i världens rikare länder. Under mars såg vi hur bl.a. Pakistan, Filippinerna och Bangladesh ökade restriktionerna för att minska smittspridning. Givet att våra länder inte har de monetära resurser, i form av stimulanspaket, som kan användas likt i USA och Europa reagerar marknaderna mer på negativa nyheter kring smittspridning. I grunden ter sig detta logiskt, dvs ”dåliga nyheter är även dåliga nyheter för aktiemarknaderna”. Inte som i västvärlden där dåliga nyheter snarast ses som goda nyheter då aktiemarknaderna primärt drivs av förhoppningar om fortsatta stimulanspaket. Detta leder i våra ögon till ganska nyktra förväntningar på våra marknader där inget av våra länder förväntas komma tillbaka till normal tillväxttakt redan 2021 utan alltmer börjar investerares fokus flyttas mot 2022 och framåt. Detta kan låta pessimistiskt men det kommer sannolikt också innebära att centralbankerna, vars enda vapen är räntenivån, kommer vara försiktiga med att höja alltför snabbt. Detta kan komma att ge stöd till aktiemarknaderna. Ur ett värderingsperspektiv ser merparten av våra marknader mycket billiga ut jämfört med globala aktier i allmänhet och USA i synnerhet (se figur 2). Investerare med längre erfarenhet av aktiemarknader vet att en normalavkastning över tid är 8- 12% per år, inte 15-20% som varit fallet i USA de senaste åren. För de som ändå tror att aktiemarknaden är rätt plats att vara investerad ser frontiermarknader och mindre tillväxtmarknader därmed ut som ett bra alternativ ur risk-reward perspektiv.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.