PAKISTAN OCH VIETNAM TYNGDE FONDEN UNDER JULI

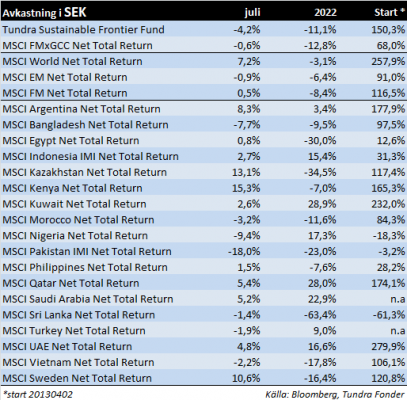

Fonden föll 4,2% under månaden, jämfört med vårt jämförelseindex MSCI FMxGCC Net TR (SEK) som föll 0,6% och MSCI EM Net TR (SEK) som föll 0,9%. Under månaden var det primärt Pakistan (-2,6% absolut fondbidrag), Vietnam (-1,6%) och Bangladesh (-0,7%) som bidrog negativt. Indonesien (+0,7% absolut fondbidrag), Kazakhstan (+0,3%), Filippinerna (+0,3%) och Sri Lanka (+0,2%) mildrade nedgången.

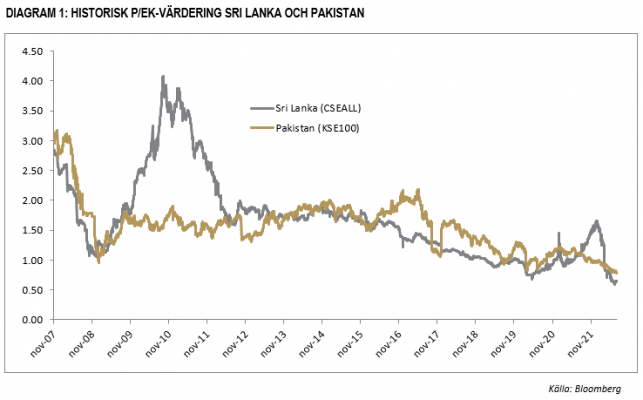

Låt oss börja med det som primärt negativt påverkade fonden under juli, där Pakistan stack ut. Den pakistanska rupeen föll under månaden med 14% mot den amerikanska dollarn, vilket var den enskilt sämsta månaden för valutan sedan 1972. Sedan april 2021, vilket var tidpunkten när världens råvarupriser verkligen började ta fart uppåt, har valutan nu försvagats 36%, vilket är mer än under den globala finanskrisen (27%) och i linje med försvagningen 2017-2019 (34%). Nedgången skedde trots att Pakistan i mitten av juli nådde en principöverenskommelse med IMF om återupptagande av låneutbetalningar. För utbetalning krävs ett styrelsebeslut hos IMF (prel 25/8), men detta är normalt sett en formalitet. Investerare oroar sig istället primärt för att den allt svagare regeringskoalitionen som kom till makten i mitten av april ej ska ha kapaciteten att ta nödvändiga beslut för att säkerställa fortsatt IMF-finansering, vilket i sin tur är viktigt för Pakistans löpande finansering från vänstater (primärt Kina och gulfstaterna). Vi ser inga tecken på detta givet den rad tuffa ekonomiska beslut regeringen tagit sedan slutet av maj. Pakistan har en lång historia av att hamna i kriser, men man har en lika lång historia av att hantera dessa, oavsett vilket parti som för tillfället sitter vid makten. Den politiska temperaturen kommer förbli hög och det är fortsatt relativt hög sannolikhet att vi får se ett tidigarelagt val (ordinarie val ska hållas innan oktober 2023). Vi bedömer det dock som osannolikt att det påverkar landets beslutsförmåga eller dess långvariga relationer med viktiga kreditgivare (primärt Kina och gulfstaterna). Vid utgången av månaden värderades aktiemarknaden (KSE100 index) till 0,78x det egna kapitalet. Det är 17% lägre än vid botten av finanskrisen (26/1 2009). Fundamentala nivåer säger inget om den kortsiktiga utvecklingen men är en god indikator på den långsiktiga. Aktiemarknaden har tagit höjd för en kris långt värre än vad som kan motiveras utifrån den krishantering vi hittills sett.

I Sri Lanka röstade parlamentet under juli fram Ranil Wickremasinghe som ny president. För den besvikna befolkningen är det inte ett idealiskt beslut då även Wickremasinghe, inte helt rättvist enligt alla, ses som en del av etablissemanget som skapade Sri Lankas kris. Det viktigaste för Sri Lanka nu är dock att man slutför förhandlingarna med IMF och slutför omstruktureringen av landets kommersiella utlandsskuld. Tidsplanen har förskjutits något framåt givet turbulensen i landet men det är fortsatt rimligt att man når en överenskommelse under hösten, vilket bör innebära att landet därefter kan se framåt igen. Valutan har stabiliserats kring nivåer om LKR/USD 360-365 (från 200 innan devalveringen) och under juli uppvisade landet sitt första handelsöverskott på 20 år. Vid utgången av juli handlades aktiemarknaden (CSE ALL index) till 0,65x det egna kapitalet. Det är 39% lägre än vid botten av finanskrisen (30 december 2008 i Sri Lankas fall), vilket säger en del om nuvarande förväntningar från investerare. Det viktiga för landet är att man nu ser framåt och fokuserar på den kommande återhämtningen. Krisen har inte förändrat det faktum att Sri Lanka är den av våra marknader som har den kortaste vägen till att bli en övre-medelklass-ekonomi givet god utbildningsnivå, det unika geografiska läget intill Indien och den stora potentialen i serviceindustrin som fördelas på en relativt hanterbar befolkningsstorlek. Förutsatt att inget oväntat sker bör aktiemarknaden ha sett det värsta. Hur snabbt situationen förbättras kommer vara upp till Sri Lankas befolkning att bestämma.

I Bangladesh föll aktiemarknaden 7% under månaden. Landet har mestadels hållt sig utanför krisrubrikerna, givet en relativt stor valutareserv och stabil valuta. Under juli meddelade man dock att man avser ansöka om IMF-stöd för att säkerställa stabiliteten på kort och medellång sikt.

Bäst bidrag under juli kom från Indonesien där Media Nusantara steg 13% under månaden. Bolagets omstrukturering av verksamheten till två separata delar, dels TV-sändningarna och dels den digitala verksamheten, börjar nu uppmärksammas av fler analytiker. Värderingen om 5x förväntad vinst för 2022 är en bra första anledning. En annan rimlig anledning är att bolagets ägande i börsnoterade MNC Digital Entertainment, där den digitala verksamheten är samlad, är värt omkring 3x börskursen för Media Nusantara i nuläget. De som följt oss länge vet att Indonesien är en av fondens nyare marknader (adderades 2020). Under 2022 har den positiva utvecklingen i vår delportfölj starkt bidragit till att vi utvecklats bättre än index, trots mycket svag utveckling i flera av fondens traditionella marknader (primärt Pakistan, Egypten och Sri Lanka).

Hittills har 39% av våra portföljbolag (räknat som andel av fondförmögenheten) presenterat sina resultat för första halvåret (kalenderår). Överlag var utvecklingen i linje med förväntningarna där merparten av våra levererade positiv vinsttillväxt (se tabell 1). Fondens största innehav, vietnamesiska IT-bolaget FPT Corp är värt att särskilt notera. Första halvåret steg bolagets intäkter med 22% och vinsten per aktie med 30%. Globala IT-tjänster som utgör knappt 50% av omsättningen ökade intäkterna med 29%. Försäljningen till USA (+48%) utmärkte sig, vilket också får ses som en positiv signal för ett annat av fondens större innehav med liknande inriktning, pakistanska Systems Ltd, där USA är den största enskilda marknaden. Vi såg vissa tecken på tillfälligt återhållsam konsumtion i båda våra konsumentinriktade bolag, Masan och Mobile World. I Masans fall är det intressant att följa bolagets matvarukedja, WinMart, som nu får anses ha passerat den riskfyllda uppstartsfasen. Under 2022 har man adderat drygt 200 småbutiker (typ 7-eleven) och 5 större matvarubutiker. Totalt har bolaget nått 3 000 butiker runt om i Vietnam. Verksamheten har nu ett positivt operativt kassaflöde, vilket innebär att man tjänar pengar i de existerande butikerna. Man har visat på kapacitet att tjäna pengar samtidigt som det finns gott om expansionsutrymme framåt. Modern matvaruhandel är fortfarande lågt utvecklat i Vietnam. Vietnam har idag knappt 100 miljoner invånare, jämfört med Thailands 70 miljoner. Thailändska CP All har drygt 12 000 7-eleven butiker i Thailand, och fortsätter expandera med 500-600 butiker per år. Den fortsatta exekveringen av Masan blir avgörande men man har tagit sig förbi den svåraste delen av en potentiell tillväxtresa. Ree Corp, vars tillväxt primärs drivs av satsningen på förnybar energi, är nu bolagets tredje största position. Under första halvåret uppvisade bolaget en vinsttillväxt om 61% för första halvåret, drivet primärt av god utveckling i vattenkraftsegmentet. Att flygplatsoperatören Airports Corporation of Vietnam skulle uppvisa en stark återhämtning i takt med att flygandet återupptas i Vietnam var mindre oväntat. Kazakhiska Kaspi levererade ett resultat som var högre än väntat under första halvåret, trots turbulensen i landet under inledningen av året. Aktien var en av våra bästa under månaden. Bangladeshiska Brac Bank har lidit av att regeringen under COVID-19 införde en reglerad maxränta för utlåning. I de kommande diskussionerna med IMF kan detta vara en punkt IMF har synpunkter på. Båda våra filippinska konsumentbolag, matvarukedjan Puregold och matproducenten Century Pacific, levererade resultat som var något högre än väntat, trots det ganska tuffa klimatet för den filippinska konsumenten under 2022.

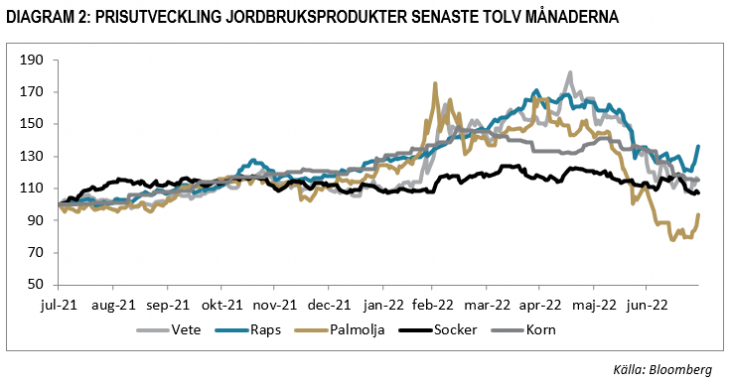

Rysslands invasion av Ukraina har plågat världen under 2022. De som drabbats absolut hårdast är Tundras marknader, låginkomst- och lägre-medelklass-länder, där dels matutgifter utgör en stor del av de månatliga kostnaderna och där merparten råvaror importeras. Som investerare ställs du ofta i situationer när du behöver räkna på större händelser. Hur det påverkar de generella affärsförutsättningarna för de länder där du är investerad i, hur detta påverkar de enskilda bolagen samt huruvida detta medför behov av att ändra i portföljen. Som investerare är vi långsiktiga men också mycket konservativa. Vi har följt våra marknader under decennier och har en god bild över vilken typ av svårigheter de regelbundet går igenom. Vi väljer bolag som har en historik av att framgångsrikt klara de svårare perioderna på våra marknader, försöker köpa dessa när värderingarna ger en god marginal på nedsidan även i ett worst-case scenario, och som i ett normalt affärsklimat bör ge en överlägsen avkastning relativt andra investeringsmöjligheter. Utländska investerare har en tendens att underskatta framgångsrika företags möjligheter att navigera de ofta svåra förutsättningarna på våra marknader. De bästa investeringsmöjligheterna sker därför ofta i ett marknadsläge då majoriteten investerare fortfarande är pessimistiska och inte ser någon omedelbar förändring. Som en berömd investerare en gång sade: ”Den största avkastningen genereras i ett läge där förutsättningarna går från urusla, till enbart dåliga”. Som tumregel kan man säga att pessimismen brukar vara som störst ca 6 månader innan man ser reala förbättringar i bolagens förutsättningar. Det svåra med situationen i Ukraina är förstås att den inte kan bedömas som en normal cykel, eftersom det inte är möjligt att idag fastställa slutet på konflikten. Snarare handlar det i detta fallet att man får utgå från att världen anpassar sig till det nya omvärldsläget, vilket inkluderar en gradvis ersättning av de varor vi har varit vana att erhålla från Ryssland och Ukraina (det tar tid), men också att vi konsumerar mindre av de varor som blivit för dyra (s.k. demand destruction), dels genom effektivisering men också genom att vi finner andra varor eller råvaror som fyller samma funktion. Lite i skymundan meddelade FN, Turkiet, Ukraina och Ryssland under juli att man nått en överenskommelse om att tillåta export av jordbruksprodukter från hamnarna i Ukraina. Vi var lite förvånade över att nyheten inte fick mer genomslag. Kanske handlar det om en rationell tveksamhet angående uthålligheten i ett sådant avtal. Eller handlade det om att Turkiets kontroversiella president Erdogan stod i centrum som en av förhandlarna. Oavsett är det en positiv signal och sannolikt en viktig anledning till att vetepriset kommit ned så mycket som det gjort den senaste tiden (se diagram 2). Överenskommelsen kan vara ett tecken på att man försöker hitta sätt att minska effekterna av kriget på de delar av världen som lider som mest av dem. Här återfinns världens låginkomst- och lägre-medelklass-länder. Bland möjliga scenarion för de långsiktiga effekterna av konflikten i Ukraina bör således läggas sannolikheten för en rationell hantering av de områden som ej direkt berör själva konflikten.

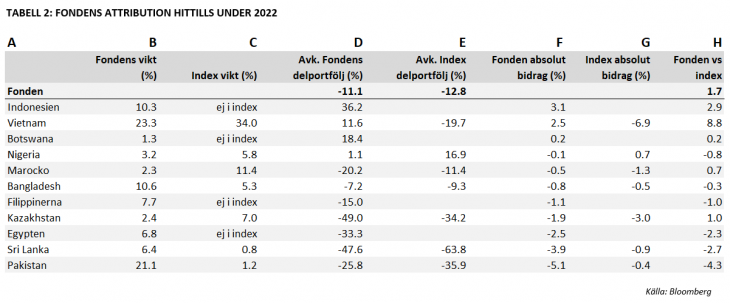

Även om fonden under 2022 givit en avkastning i linje med jämförelseindex så har det sannolikt varit det år sedan vi startade då omvärldsförutsättningarna varit de sämsta givet att krisen slagit särskilt hårt mot ett antal av våra historiskt viktigaste marknader. Hade vi inför året känt till händelseförloppet som sedermera skulle utspelas hade vi sannolikt ej förväntat oss att ligga före index vid slutet av juli och vi tänkte lägga några ord på att förklara hur det varit möjligt. Tabellen nedan visar var fonden tjänat, respektive förlorat, pengar hittills under 2022. I finansvärlden kallar man detta ”Attribution”. Tabellen är inte fullständig då den enbart inkluderar de marknader vi haft exponering på under året. Kolumn A visar fondens genomsnittliga landvikt under året (inte den aktuella), kolumn D visar avkastningen i respektive landportföljer medan kolumn E visar indexavkastningen för motsvarande länder. Kolumn F visar det absoluta bidraget vi erhållit från respektive landportfölj (20% avkastning på en portfölj som utgör 10% av fonden = 2%). Som man kan se av tabellen har merparten av fondens marknader haft ett ganska uselt år. Absolut svårast har det förstås varit för Sri Lanka vars krishantering understeg även våra konservativt satta förväntningar. Två av de marknader som vi trodde mest på inför 2022, Pakistan och Egypten, har drabbats hårt av de skenande råvarupriserna. Det som lindrat de negativa konsekvenserna är två delar. Dels vår relativt nya landexponering (sedan maj 2020), Indonesien. Givet att landet är nettoexportör av råvaror har aktiemarknaden klarat sig väl (+15% under 2022). Därutöver har vi haft förmånen att våra aktieval fungerat väl. Relativt index (kolumn H) är det absolut största bidraget dock våra aktieval i Vietnam, där delportföljen utvecklats närmare 30% bättre än index sedan årsskiftet. De stora avkastningskillnaderna mellan olika marknader är typiskt för mindre tillväxtmarknader och frontiermarknader. Dessa drivs primärt av lokala investerare som fokuserar på det egna landets möjligheter och problem. Sammansatt till en fond skapar det diversifieringseffekter som sänker totalrisken i portföljen, även under ett mycket tufft år som 2022 har varit. När vi ser framåt konstaterar vi att utvecklade aktiemarknader har rört sig uppåt sedan mitten av juni. Inflationsoron har minskat, delvis växlad till oro kring recession. Recessionsrisken har inneburit att räntor med längre löptider rört sig nedåt sedan i mitten av juni och vi har även sett påverkan nedåt på råvarupriserna.

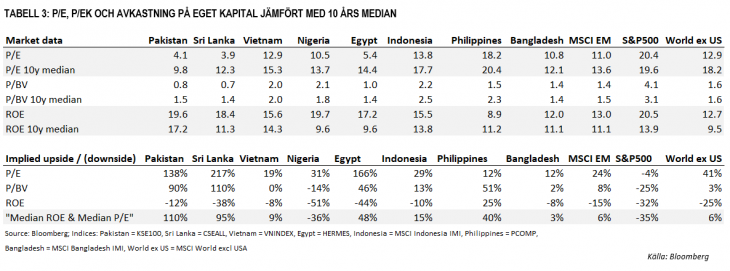

Föga förvånande har tillväxtaktier, med vinsterna längre in i framtiden, varit den kategori aktier som utvecklats starkast. Mindre tillväxtmarknader och frontiermarknader har inte följt med i uppgången då de positiva effekterna som investerare i USA noterat ännu ej gjort sig till känna i denna del av världen. Tillgången till nödvändiga råvaror är fortfarande begränsad och de råvaror man just nu konsumerar köptes på dyra nivåer under maj och juni. Ekonomiska åtstramningar, eliminerade subventioner och diskussioner kring uthålligheten i fattiga länders skuldsättning, har fortsatt tyngt. Vissa länder, t.ex. Pakistan och Sri Lanka, befinner sig i diskussioner med IMF och utrymmet för att göra fel är begränsat. Av förståeliga skäl är den dominerande investerarbasen, lokala investerare, fortsatt ganska tyngda av allvaret i situationen. Räntemarknaden med räntenivåer på över 10% känns som en tryggare hamn. Förutsatt att de lägre råvarupriserna består så bör dock förutsättningarna för flertalet av våra marknader förbättras framöver. Givet att inköp normalt sker genom 3-månaders kontrakt så bör vi kunna se vissa lättnader i våra länders bytesbalanser redan de kommande månaderna. Värderingarna ligger överlag lägre än sitt 10-åriga genomsnitt och för de länder som drabbats hårdast av krisen (Sri Lanka, Pakistan och Egypten) är värderingarna på nivåer som sällan, eller aldrig, skådats de senaste decennierna. Juli var ett tydligt exempel på att långsiktiga fundamentala förbättringar sällan omedelbart översätts till ett bättre marknadsklimat på våra marknader och man ska ha respekt för den oro och behov av definitiv säkerhet som krävs. Nervositeten kommer att komma och gå den närmaste tiden. Ett potentiellt nytt orosmoment är Kinas reaktion givet USA nyligen genomförda besök i Taiwan, men givet hur värderingarna ser ut i nuläget är det dock svårt att inte vara optimistisk om resten av 2022.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.